Stingrāki kreditēšanas nosacījumi, zemāks pieprasījums

Šo procesu rezultātā kredītu standarti kļuvuši vēl stingrāki visās aizdevumu kategorijās, bet arī pieprasījums pēc aizdevumiem ievērojami samazinājies gan uzņēmumiem, gan mājsaimniecībām, liecina jaunākais ECB apsekojums. Tā kā bankas vairāk bažījas par ienākumus nenesošiem aizdevumiem, tās ievieš arī stingrākus kreditēšanas nosacījumus.

Bankas visā Eiropā atzīst arī turpmāku neto kredītstandartu stingrāku piemērošanu mājsaimniecībām mājokļa iegādei izsniegtajiem kredītiem un patēriņa kredītiem, kā arī citiem mājsaimniecībām izsniegtajiem kredītiem (neto procentuālā daļa attiecīgi par 8% un 18%).

Mājsaimniecībām mājokļa iegādei izsniegtajiem kredītiem neto stingrāki bija mazāk izteikti nekā iepriekšējā ceturksnī, bet patēriņa kredītiem tie bija izteiktāki. Stingrāku kredītresursu ierobežošanu veicināja augstāks riska uztveres līmenis saistībā ar tautsaimniecības perspektīvām un konkrētā kredītņēmēja situāciju, zemāka riska tolerance, kā arī banku augstākas finansējuma izmaksas.

Attiecībā uz 2023. gada 3. ceturksni eiro zonas bankas paredz turpmāku, lai gan mērenāku, neto kredītstandartu stingrāku piemērošanu aizdevumiem uzņēmumiem un nemainīgus kredītstandartus aizdevumiem mājsaimniecībām mājokļa iegādei, bet stingrākus nosacījumus patēriņa kreditēšanā.

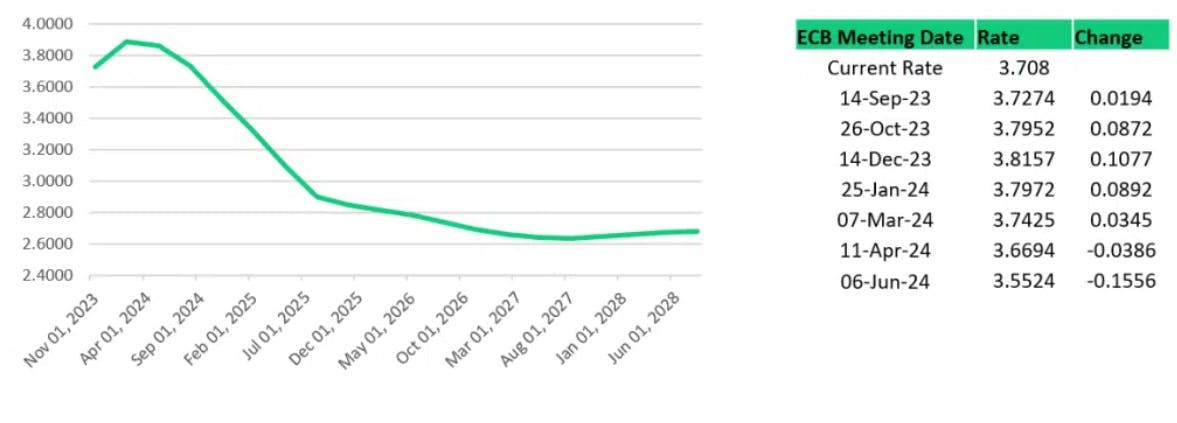

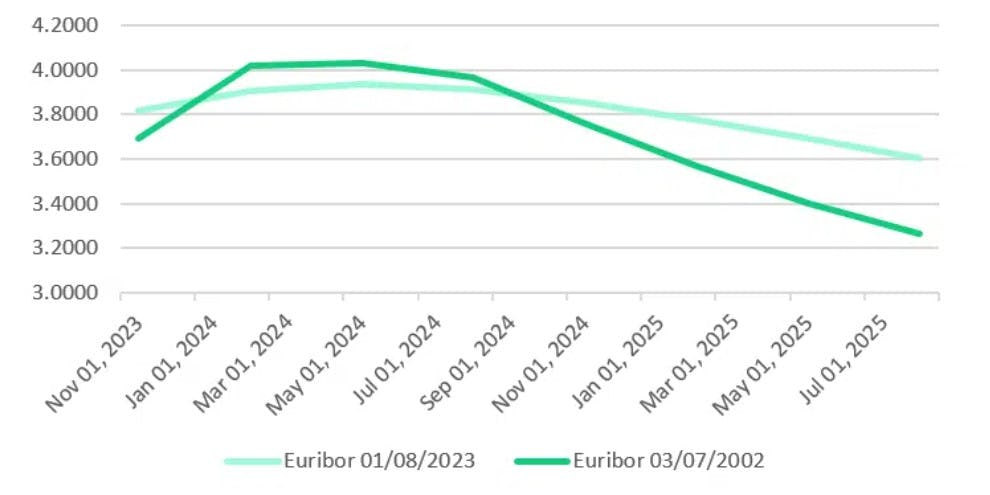

Galvenais stingrāku nosacījumu noteikšanas iemesls bija aizdevumu maržu paplašināšanās un procentu likmju kāpums, atspoguļojot pieaugošo tirgus likmju nepārtraukto pārnesi uz uzņēmumiem un mājsaimniecībām izsniegto kredītu procentu likmēm.

Augstākas procentu likmes, vājākas mājokļu tirgus perspektīvas un zema patērētāju uzticība – tas viss negatīvi ietekmēja pieprasījumu pēc aizdevumiem mājokļa iegādei. Arī patēriņa kredītu un citu mājsaimniecībām izsniegto kredītu pieprasījuma neto samazinājumu galvenokārt noteica augošās procentu likmes un zemā patērētāju paļāvība.

Lai izvēlētos sev piemērotāko kredītu šajos apstākļos, īpaši rūpīgi jāizsver tirgū pieejamie resursi, un to ērti izdarīt, izmantojot Sortter izstrādātos kredītu salīdzināšanas rīkus.